民营银行降息“自救”,“重零售”策略存隐忧

2025-09-13 【 字体:大 中 小 】

近段时间以来,多家民营银行下调存款产品挂牌利率,甚至出现存款利率“倒挂”现象,引发市场关注。这一举措背后,是民营银行在负债端面临较大压力下的“自救”之举。

从已披露的2024年经营情况来看,民营银行正面临净息差收窄与负债成本上升的双重压力,业绩表现也因此出现分化。具体来看,一方面,高息揽储模式难以为继,监管政策收紧与市场利率波动使得民营银行吸储能力和盈利能力下滑;另一方面,居民存款定期化趋势延续,进一步拉高了负债成本。在上述双重压力下,多家银行净利润出现下滑,部分银行甚至接近“腰斩”。

与此同时,“重零售、轻对公”的策略虽在短期内提升了部分银行的息差水平,但也引发了利率上升、消费者投诉增多以及资产配置过度集中等问题,给银行的长期发展带来隐忧,截至2024年末,民营银行整体资产质量也有所下滑。

(图片来源:第一财经据Wind数据、银行业绩报告整理)

纷纷“降息”压降负债成本

2024年,民营银行净息差整体呈下降趋势。具体来看,温州民商银行净息差为2.23%,较上年末下降0.52个百分点;重庆富民银行净息差为3.39%,较上年末下降0.26个百分点;威海蓝海银行净息差较去年同期大幅下降,减少1.99个百分点至2.35%。

业内人士分析称,民营银行净息差不断收窄,根源在于其高息揽储模式难以为继。上海金融与发展实验室首席专家、主任曾刚指出,在存款利率整体下行的大环境下,民营银行过去依赖“高息+线上”揽储的方式正遭遇重重困境。一方面,高息揽储使得民营银行利差空间不断压缩;另一方面,监管政策的收紧也对其高息策略形成约束,最终导致民营银行吸储能力与盈利能力均出现下滑态势。

但与此同时,居民存款定期化趋势仍在延续,拉高民营银行负债成本。监管数据显示,截至2024年末,住户部门本外币存款中,定期及其他存款余额达110.4万亿元,而活期存款余额为41.82万亿元,定活比依然处于较高水平。

在全行业面临存款定期化趋势加强的背景下,民营银行也不例外。以上海华瑞银行为例,截至2024年末,其个人定期存款和公司定期存款双双走高,分别增长37.35%和12.63%,达到112.98亿元和209.09亿元。

多家民营银行净利润在净息差缩窄的冲击下出现下滑。截至2024年末,尽管部分民营银行营业收入实现了正增长,但净利润却未同步提升。其中,威海蓝海银行净利润下滑47.83%,温州民商银行净利润下滑43.32%,近乎“腰斩”;北京中关村银行净利润也出现了11%的下滑。

在当前息差收窄、市场利率波动的背景下,严格控制高成本负债已成为民营银行的关键任务。记者观察到,今年多家民营银行纷纷开启了“降息”模式。

例如,近日,微众银行发布公告,宣布自4月29日起对个人存款产品年利率进行调整。调整后,整存整取定期存款的5年期、3年期、2年期、1年期年利率均统一为1.60%。此次利率调整中,5年期、3年期、2年期定期存款利率较此前下调了40个基点,1年期定期存款利率下调了20个基点。

此前,包括上海华瑞银行、无锡锡商银行、重庆富民银行、武汉众邦银行、辽宁振兴银行、天津金城银行、网商银行等多家银行纷纷宣布调整利率水平。调整幅度在20~50个基点之间,且涉及多个期限品种。甚至有银行出现了利率“倒挂”现象,即5年期定存利率低于3年期定存利率。

招联首席研究员、上海金融与发展实验室副主任董希淼指出,在存款利率调整过程中,通常情况下,期限较长的存款产品利率较高,因此成为利率下调的重点对象。“倒挂”现象是多因素综合作用的结果,一方面,部分中小银行短期内面临一定的流动性压力,通过提高短期存款利率来吸收存款,以此缓解短期资金紧张的局面;另一方面,银行对利率走势进行了预判,认为存款利率将继续下行,因此主动减少对利率较高的中长期存款的吸收。

“重零售”策略背后的风险

记者注意到,已披露2024年业绩情况的9家民营银行中,净息差表现分化。其中,无锡锡商银行净息差为5.85%,北京中关村银行为4.31%。

进一步分析发现,那些保持较高息差水平的民营银行贷款结构呈现出明显的零售化特征。例如,截至2024年末,无锡锡商银行个人消费贷款余额高达226.57亿元,占总贷款的比例达到了78.26%。相比之下,对公贷款余额仅为62.94亿元,占比21.74%。2024年,该行零售贷款余额较上一年度增长超过20%。

上海华瑞银行也是维持较高息差水平的银行之一。过去一年,该行与携程、得物等知名平台建立合作关系,大力布局出行金融领域,推广“联合贷”,带动零售业务快速发展。截至2024年末,上海华瑞银行个人贷款308.83亿元,较去年同期增长接近两成,占到贷款总额的近九成,正因如此,该行当年净利润同比大幅增长314.48%。

这种“重零售、轻对公”的策略,直接导致利率水平上升。部分银行主打的个人消费贷款产品,逼近司法保护上限(36%)。而上述这种“联合贷”模式也引发了一系列问题。例如,民营银行常被个人消费者投诉。记者在黑猫投诉平台上发现,多家民营银行因与第三方平台合作发放的贷款,多次因借款利息过高、暴力催收等问题遭到投诉。

与此同时,银行过度依赖个人贷款业务,还导致资产配置过度集中于零售贷款领域。这种单一的业务布局不仅扩大了整体风险敞口,还累积了一定的不良贷款。例如,2024年,无锡锡商银行的不良贷款率上升了0.57个百分点,达到1.25%,而拨备覆盖率则被削减了一半。温州民商银行也面临类似情况,其不良贷款率从2023年末的0.89%攀升至2024年末的1.43%,上升了0.54个百分点。

举报 第一财经广告合作,请点击这里此内容为第一财经原创,著作权归第一财经所有。未经第一财经书面授权,不得以任何方式加以使用,包括转载、摘编、复制或建立镜像。第一财经保留追究侵权者法律责任的权利。如需获得授权请联系第一财经版权部:banquan@yicai.com 文章作者

陈君君

相关阅读 五大行同日公告:将不再设立监事会

五大行同日公告:将不再设立监事会工商银行、农业银行、中国银行、建设银行、交通银行同日公告,不再设立监事会。

61 04-29 21:45 银行纷纷抬高“掘”金门槛,金价短期或面临调整

银行纷纷抬高“掘”金门槛,金价短期或面临调整长期来看仍有上涨空间。

407 04-23 19:29 多家上市银行披露绿色“财报”,ESG理念践行仍有多重阻力

多家上市银行披露绿色“财报”,ESG理念践行仍有多重阻力多家银行首次集体发布可持续发展报告,标志着其ESG实践取得初步成效,但仍面临短期财务收益不显著、信息披露标准不统一等挑战。

205 04-21 20:30 3年13家上市银行反向讨薪近3亿元,绩效薪酬“延期支付+追索扣回”成常态

3年13家上市银行反向讨薪近3亿元,绩效薪酬“延期支付+追索扣回”成常态2024年,已有10家上市银行追索扣回薪酬超1亿元。

386 04-15 15:32 银行存款定期化趋势不减,中小银行密集降息应对成本压力

银行存款定期化趋势不减,中小银行密集降息应对成本压力未来存款利率或进一步下调。

12 472 04-13 23:10 一财最热 点击关闭

猜你喜欢

北交所公司迎来众多机构调研 业绩增长稳健公司受青睐

7609

7609

海目星获得实用新型专利授权:“电芯治具”

4310

4310

湖北广电(000665SZ):拟与华鑫信共同投资建设光谷智算中心

1191

1191

王安忆再获法兰西骑士勋章,弄堂里走出的上海女人,不是跪向西方

6735

6735

格莱斯推出山河系列子母砖,打破传统限制,满足各种空间需求

8154

8154

4月30日天润转债下跌113%,转股溢价率1691%

1352

1352

近期分红股票一网打尽,轻松把握收益良机

7530

7530

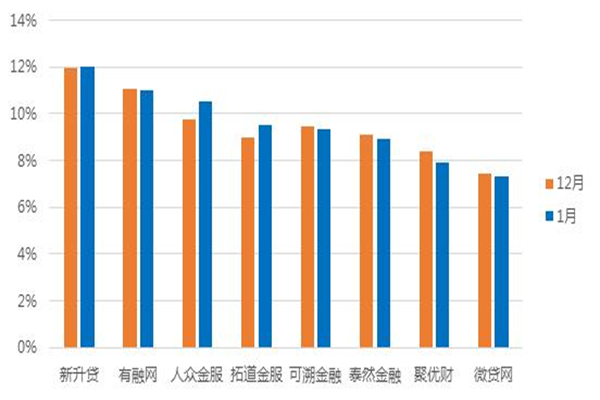

,一财首席调研:1月信心指数持平上月,仍高于荣枯线

1755

1755

亲属过世,银行存款怎么取?5万元以内无需继承公证

2159

2159

广州时尚企业组团亮相2024年中国国际服装服饰博览会

370

370

新型半导体,将功耗降低90%

锦美环保2020年净利下滑4043% 营业成本大幅增加

这可能是当下最重要的图表

4月2日基金净值:招商沪深300指数增强A最新净值15347,跌003%

第五次全国经济普查结果显示:法人单位量质齐升 市场活力持续增强

4月2日基金净值:太平嘉和三个月定开债发起最新净值10567,涨009%

利好来了 尾盘神秘资金出手!A股探底回升 跨境电商概念活跃

热搜第一!又新高!现货黄金价格突破前高

天津建发:2024年净利润2175万元 同比下降4701%

民营银行降息“自救”,“重零售”策略存隐忧