帕瓦股份已连续20日收盘价破净 “上市即巅峰”募资17亿由海通证券保荐

2024-05-14 【 字体:大 中 小 】

中国网财经3月4日讯(记者苏楠 叶浅)昨日,科创板上市公司帕瓦股份发布公告表示,自2024年1月26日起至2024年3月1日止,公司股票已连续20个交易日收盘价均低于调整后的最近一期经审计每股净资产19.0928元,达到触发稳定股价措施的启动条件。

根据《浙江帕瓦新能源股份有限公司股票上市后三年内公司股价稳定预案》,公司将在股票价格触发启动股价稳定措施条件之日(2024年3月1日)起的10个交易日内制订稳定股价的具体方案,在履行完毕相关内部决策程序和外部审批/备案程序(如需)后实施,并按照上市公司信息披露要求及时予以公告。

中国网财经记者了解到,帕瓦股份主营新能源电池材料的研发、生产和销售,于2022年9月19日上市,至今不足一年半,由海通证券承销保荐。

与当前在二级市场持续破净的“惨淡”处境相反,帕瓦股份上市伊始颇为风光。据2022年9月6日公告,公司与主承销商海通证券协商确定发行价格为51.88元/股,发行市盈率为93.68倍,彼时所属行业T-3日静态行业市盈率为29.25倍,公司发行市盈率约为其3.2倍。同花顺iFinD数据显示,最终公司实现“超募”,预计募资15.09亿元,实际募资17.43亿元。

值得注意的是,51.88元/股的发行价成为帕瓦股份登陆二级市场以来的最高价格,公司亦成为“上市即巅峰”的典型案例。同花顺iFinD数据显示,帕瓦股份首日开盘价40.80元/股,上市一年多股价区间为15.90元/股-37.99元/股(均为前复权)。

在上述业绩公告中,帕瓦股份解释称,2023年度业绩变动的主要原因系报告期内,受上游原材料价格下行、下游终端需求放缓、产业链去库存、市场竞争加剧等因素的影响,公司产品出货平均价格下降,叠加原材料价格大幅波动导致采购和销售价格存在偶发性错配的影响,致使毛利率下滑、相关利润指标下降。

猜你喜欢

昊铂公布7月限时购车政策 GT车型可升级旋翼门和尾翼

5453

5453

【理响中国·人民至上@中国式现代化】海报|塑文明乡风 促乡村振兴

6325

6325

文明实践我行动 广东清远各地开展“学雷锋 ·文明实践我行动”主题活动(一)

6337

6337

正规股票配资公司:撬动财富杠杆,稳健投资致富路

1955

1955

珠江实业集团签约华为终端,为城市空间智能化赋能

5879

5879

闫瑞祥:美指关注10310得失,欧美关注趋势线得失

6774

6774

埃安第二代AION V出大招,16万买激光雷达智驾

5633

5633

香甜多汁,就像果冻在嘴里跳舞!

6258

6258

越灭火越大?315曝光灭不了火的灭火器!商家公然兜售非标灭火器

7837

7837

阿根廷政府公布紧急经济法令

8591

8591

新型半导体,将功耗降低90%

锦美环保2020年净利下滑4043% 营业成本大幅增加

这可能是当下最重要的图表

4月2日基金净值:招商沪深300指数增强A最新净值15347,跌003%

第五次全国经济普查结果显示:法人单位量质齐升 市场活力持续增强

4月2日基金净值:太平嘉和三个月定开债发起最新净值10567,涨009%

利好来了 尾盘神秘资金出手!A股探底回升 跨境电商概念活跃

热搜第一!又新高!现货黄金价格突破前高

天津建发:2024年净利润2175万元 同比下降4701%

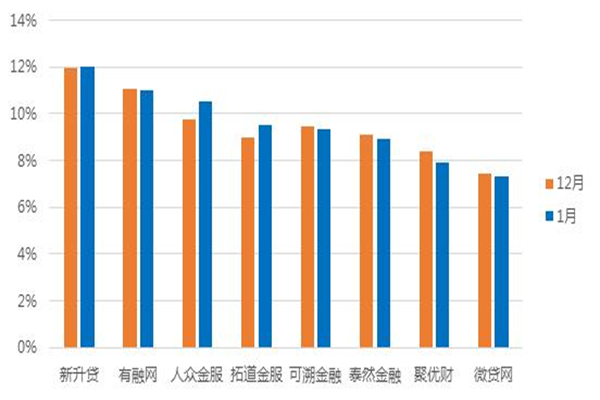

民营银行降息“自救”,“重零售”策略存隐忧